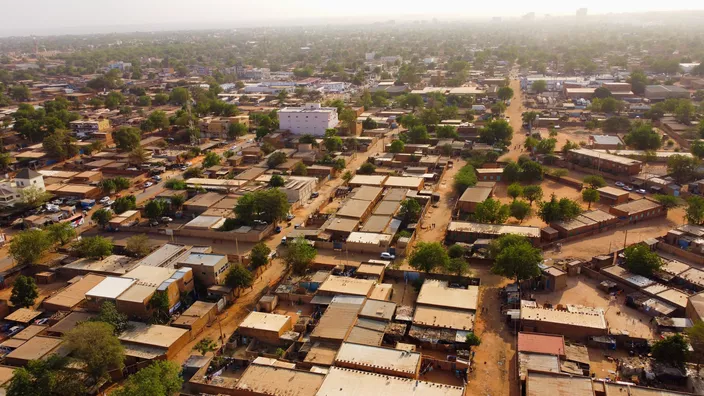

Lomé, la dynamique capitale du Togo, est témoin d’un changement radical dans son paysage financier alors que les startups fintech remettent en question la domination des banques traditionnelles. À mesure que la technologie mobile, les portefeuilles numériques et les services en ligne deviennent plus accessibles, de nombreux consommateurs se tournent vers les solutions fintech, contournant souvent les institutions financières établies. Mais cela signifie-t-il que la fintech dépasse les banques traditionnelles à Lomé ? Examinons plus en profondeur la concurrence en cours et évaluons les facteurs en jeu.

La croissance de la Fintech à Lomé

Ces dernières années, les sociétés de technologie financière ont gagné du terrain à Lomé, tirant parti de l’adoption croissante des smartphones et de la technologie numérique pour fournir des services financiers plus accessibles, plus abordables et plus efficaces que les alternatives bancaires traditionnelles. La pénétration du mobile au Togo, par exemple, a bondi à environ 70 %, selon les rapports du gouvernement. Cela a permis aux startups fintech de cibler des populations auparavant mal desservies, en particulier celles qui n’ont pas facilement accès aux services bancaires formels.

L’un des principaux arguments de vente de la fintech est l’inclusivité. Les banques traditionnelles exigent souvent une preuve de revenus, une adresse permanente ou des antécédents de crédit pour ouvrir un compte. En revanche, les plateformes fintech telles que les services d’argent mobile permettent aux utilisateurs d’accéder à des services financiers de base avec simplement un numéro de téléphone et un smartphone. Cela a fait des services fintech une bouée de sauvetage pour les individus vivant dans les zones rurales du Togo ou pour ceux qui ne disposent pas des documents nécessaires pour les services bancaires traditionnels.

L’un des acteurs majeurs de la scène fintech au Togo est Moov Mobile Money, qui a permis à des millions de personnes d’envoyer et de recevoir de l’argent, de payer leurs factures et de faire des achats en ligne sans jamais mettre les pieds dans une banque physique. Dans le but d’améliorer l’engagement des utilisateurs, les plateformes proposant des services fintech expérimentent même des incitations attractives pour les clients, telles que les plateformes de jeux d’argent proposant un nouveau casino en ligne bonus sans dépôt aux joueurs, leur permettant de se lancer directement dans l’action sans effectuer de dépôt. Ces joueurs peuvent ensuite facilement retirer leurs gains via une plateforme fintech, démontrant ainsi comment les services financiers numériques répondent à la demande de commodité et de sécurité. Selon un rapport de la Société Financière Internationale (IFC), les services d’argent mobile au Togo ont augmenté de 25 % rien qu’en 2024, soulignant la préférence croissante du pays pour les solutions financières numériques.

Les banques traditionnelles s’adaptent à l’ère numérique

Malgré l’essor de la fintech, les banques traditionnelles de Lomé ne se reposent pas sur leurs lauriers. Même s’ils ont peut-être mis plus de temps à adopter la transformation numérique, beaucoup ont réagi en lançant des applications bancaires mobiles, en améliorant leurs offres en ligne et en rationalisant leurs opérations. Des banques telles que Ecobank Togo et Orabank permettent désormais aux clients d’effectuer diverses transactions, notamment des transferts de fonds, des paiements de factures et même des demandes de prêts, le tout via des plateformes mobiles.

En plus de cela, pénétration des services bancaires mobiles parmi les banques traditionnelles devrait croître de manière significative, comme l’indique Homme d’État prévisions. D’ici 2025, Le secteur bancaire commercial du Togo devrait croître à un rythme TCAC de 4,52 %, ce qui indique que les banques établies détiennent toujours une part considérable du marché. Les banques traditionnelles continuent de proposer des produits financiers importants tels que des comptes d’épargne à taux d’intérêt plus élevés et une gamme plus large de produits financiers. gamme d’options d’investissement– des domaines dans lesquels les plateformes fintech n’ont pas encore rattrapé leur retard.

Impact sur d’autres secteurs : une révolution plus large

Au-delà des paiements et des transferts d’argent, la fintech a de plus en plus d’impact sur d’autres secteurs à Lomé, y compris commerce électronique, assurance, et microfinance.

- Commerce électronique : Les solutions Fintech ont facilité les achats en ligne pour les consommateurs de Lomé. Les services d’argent mobile ont permis aux clients d’éviter les cartes de crédit et d’effectuer des paiements directement à partir de leur portefeuille numérique, facilitant ainsi les achats en ligne pour les particuliers.

- Assurance: Entreprises comme Assurance Togo commencent intégrer les technologies numériques, rendant innovations en matière d’assurance plus facile d’accès et plus abordable pour le consommateur moyen.

- Microfinance : La Fintech a également révolutionné la microfinance à Lomé, avec des plateformes proposant des microcrédits aux ides particuliers qui, autrement, ne seraient pas admissibles aux prêts bancaires traditionnels. Par exemple, AgriTech, société de technologie financière basée au Togo offre de petits prêts aux agriculteurs via son application mobile, leur permettant d’obtenir un financement pour les cultures et l’élevage d’une manière que les banques traditionnelles ne pourraient jamais offrir.

L’avenir du secteur bancaire à Lomé : collaboration ou concurrence ?

Même si la fintech gagne sans aucun doute du terrain à Lomé, il est important de noter que l’avenir du secteur bancaire dans la ville n’est peut-être pas une bataille entre deux forces opposées mais plutôt une collaboration synergique. Les banques traditionnelles disposent de l’infrastructure, de la clientèle et du statut réglementaire qui manquent souvent aux startups fintech. D’un autre côté, la fintech apporte l’innovation technologique, la rapidité et l’accessibilité, des domaines dans lesquels les banques traditionnelles ont été plus lentes à s’adapter.

Dans les années à venir, nous verrons probablement davantage partenariats entre les startups fintech et les banques traditionnelles, combinant le meilleur des deux mondes pour offrir aux consommateurs de Lomé une gamme transparente et complète de services financiers. Cette approche hybride permettrait aux consommateurs de bénéficier de fiabilité des banques et le commodité et innovation de la fintech.